【2024年版】YouTube & AdSense 米国税務情報の入力方法!収益が源泉徴収の対象に

YouTube チャンネルを運営し動画を収益化されている YouTuber の方は避けて通れない重大な作業があります。それは、日本に住んでいて日本人向けに動画を投稿している場合であっても、米国の税務情報の入力&提出が必要であることです。税金という難しいお話ですが、かなり重要な内容です。

- どれだけの税金が徴収されるのかなどの概要

- 米国税務情報の提出手順や入力内容

- 承認されず確認書類の提出が必要な場合

など、できる限り要点をまとめて簡潔にお話しいたします。

動画でも分かりやすくご紹介していますので、よろしければご覧ください。

なお、シンガポールの税務情報に関しては下記ページでご紹介しております。

目次

1. 米国外のクリエイターも源泉徴収される

まず Google はアメリカの法律(米国内国歳入法第 3 章)に基づいて、アメリカ以外で収益化を行っているすべてのクリエイターに対しても税務情報を収集し、アメリカ在住の視聴者から収益を上げている場合には源泉徴収を行うことが義務付けられています。

つまり日本に住んでいて YouTube に動画を投稿し収益化している場合であっても、アメリカ在住の視聴者による広告収入やスーパーチャットなどの収益が発生している場合に税金が差し引かれるようになります。

おそらく多くの方は「日本人向けの動画だから関係ないでしょ」と思われていると思います。確かに収益のほとんどが日本人の視聴者からによるものでしょう。しかし YouTube は世界中の人がアクセスし動画を視聴しているプラットフォームです。日本人向けの動画であったとしても海外の人の目に留まり視聴される可能性は十分にあります。そもそもアメリカ在住の日本人が視聴している可能性もありますよね。

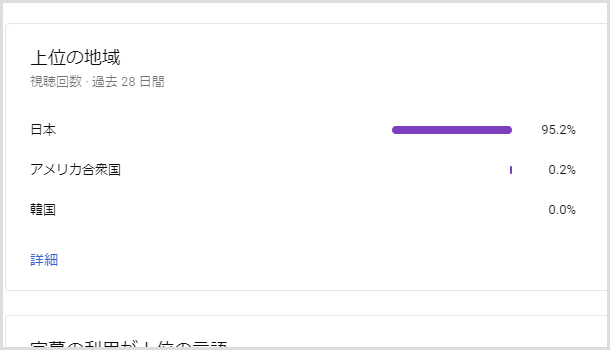

YouTube Studio のアナリティクス[視聴者]から[上位の地域]を確認してみてください。100% 日本の視聴者でしょうか?

どれだけアメリカ在住の視聴者から収益が発生しているかの大小は関係なく、税務情報はすべてのクリエイターが提出するべきものだとお考えいただいた方が良いと思います。税務情報を提出していない場合だと、本来支払わなければならない以上の税金を徴収されてしまうからです。

2. 税務情報の提出期限

税務情報の提出方法は後ほど紹介しますが、控除する税額を Google が正確に判断するために YouTube の収益化ができたら早急に AdSense 管理画面から税務情報を提出してください。

また UUUM のような MCN(マルチ チャンネルネット ワーク)で収益を受け取っている場合や、法人等の企業で YouTube 収益を受け取っている場合にも提出が必要です。

米国内で収益化しているほとんどのクリエイターは、既に必要な税務情報を提供されているはずなので、新たに源泉徴収税が適用されることはありません。

毎年提出する必要があるのか?

YouTube のヘルプページでは「3 年ごとに税務情報を再提出いただく場合があります」と記載されています。厳密には、3年経過する年の末日までが有効期限です。例えば、2024年10月に提出・承認された場合だと、有効期限は2027年12月31日です。

そのため毎年提出する必要はありません。過去に米国税務情報を提出して承認された方であれば、承認されてから3年経過する際に再提出を行ってください。ただし、過去に承認されていても、住所変更があった場合は再度提出し直す必要があります。

3. どれだけの税金が引かれるのか?

気になるのは「どれだけの税金が引かれてしまうのか」ではないでしょうか。 YouTube ヘルプコミュニティへ社員の方が投稿した内容から例をご紹介いたします。

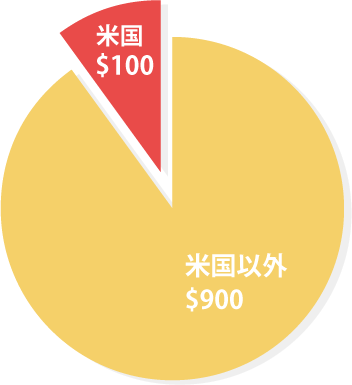

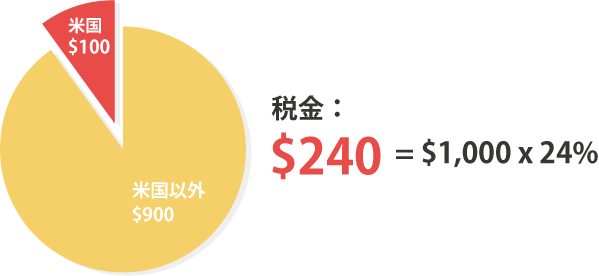

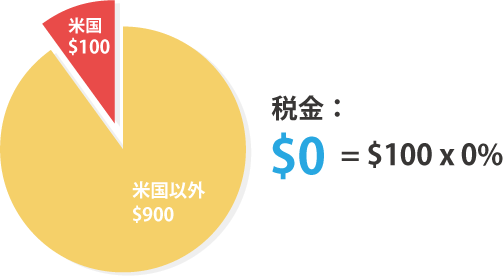

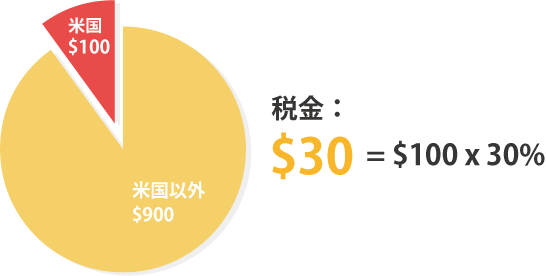

例:クリエイターが先月 YouTube から得た収益が $1,000 だったとします。収益合計 $1,000 のうち、米国の視聴者から得た収益は $100 でした。

この場合、考えられる源泉徴収のシナリオは次の3通りがあります。

クリエイターが税務情報を提出していない場合: 源泉徴収税率は全世界における収益合計の 24% です。そのため $1,000 ✕ 24% で、最終的に差し引かれる税金額は $240 です。クリエイターから完全な税務情報が提供されるまでは、アメリカの視聴者からの収益に限定されず、総収益の 24% が税金として引かれてしまいます。

クリエイターが税務情報を提出し、条約による優遇措置を申請する場合: 日本とアメリカの間では租税条約が結ばれており、税率がアメリカの視聴者から得た収益の 0% に軽減されるため、最終的に差し引かれる税金額は $0 になります。日本に在住であって税務情報をしっかり提出すれば1円も税金がかからないとのことです!

クリエイターが税務情報を提出したが、租税条約による優遇措置を受けられない場合: マイナンバーを入力しなかったり、提出した内容に不備があった場合、また租税条約が結ばれていない場合の税率はアメリカの視聴者から得た収益の 30% になるため、最終的に差し引かれる税金額は $30 になります。

日本に在住しているクリエイターであったとしても、また全ての視聴者が日本人だったとしても、税務情報を提出していないとアメリカの視聴者からの収益か否かに関わらず、YouTube から発生した総収益の 24% が税金として引かれてしまいます。これはかなりの金額になってしまいますし、過去の事例からだと提出するまで収益が保留され支払いが行われないことも考えられます。

「自分は税務情報を提出しなければならないのか分からない」と悩む必要はありません。とにかく皆さん税務情報を提出してください!

4. 米国税務情報を入力する手順と方法

個人で AdSense アカウントを所有されている方向けの手順をご紹介していきます。法人の場合は下記ページでご紹介しております。

※ここでご紹介する内容はあくまでも一例であり、人によって内容は異なります。表示される内容をよくお読みになり、ご自身の状況に合わせた内容を入力して税務情報を提出してください。

事前の確認

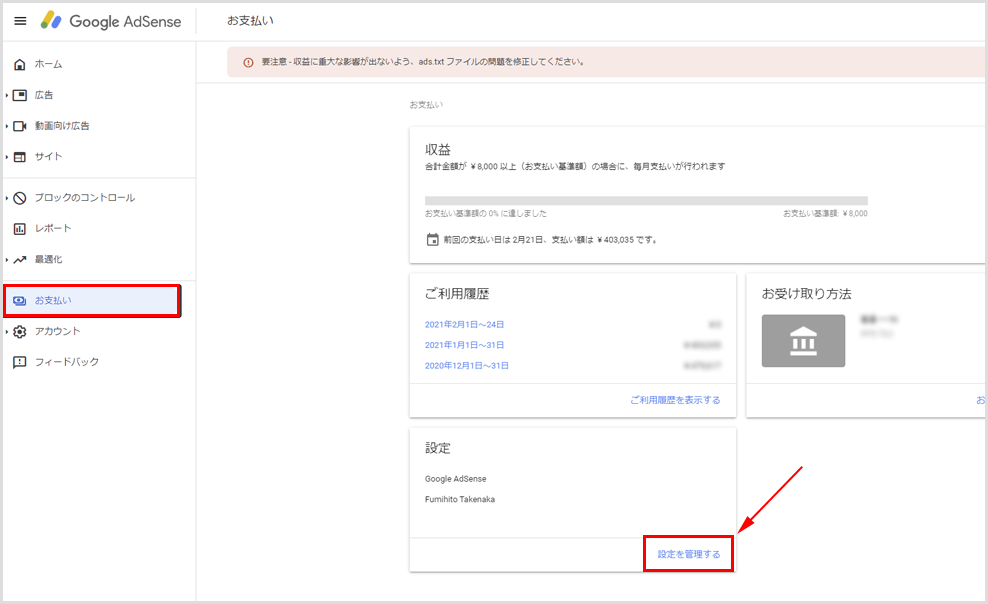

また事前に AdSense 管理画面[お支払い]>[お支払い情報]>[設定]の画面上部で[お支払いアカウント YouTube(日本)]になっているかご確認ください。

![[お支払いアカウント YouTube(日本)]](https://www.iscle.com/wp-content/uploads/2021/03/adsense-youtube.png)

[設定]カードの中の[設定を管理する]>お支払いプロファイルの[名前と住所]で、住所・氏名を身分証明書と完全一致する正確なものに変更してください。

AdSense の本人確認を済ませているアカウントの場合は氏名が変更できないようにロックされているかと思いますので、住所が正確なものかをご確認ください(アルファベットではなく日本語入力で大丈夫です)。

米国税務情報の入力手順

では米国税務情報を入力していく手順をご紹介いたします。

- 税務情報は AdSense 管理画面から入力を行います。 AdSense にログインしていただき、先程と同様の手順で[お支払い]>[お支払い情報]>[設定]の画面上部で[お支払いアカウント YouTube(日本)]にします。そして[設定]のカードの中の[設定を管理する]を選択します。

- [お支払いプロファイル]のカードの中にある[アメリカ合衆国の税務情報]から[税務情報の管理]を選択します。

![[アメリカ合衆国の税務情報]から[税務情報の管理]を選択](https://www.iscle.com/wp-content/uploads/2021/02/america-tax-adsense02.png)

- [税務情報の追加]ボタンを選択してください。ログインを促されるのでパスワードを入力してログインします。ここからは人によって選択していく項目が異なります。例えば個人なのか会社等の事業者なのか、米国で取引や事業を行っているかなどで異なりますので、多くの方に該当する「個人であり、米国で事業を行っていない」前提で進めていきます。

![[税務情報の追加]ボタンを選択](https://www.iscle.com/wp-content/uploads/2021/02/america-tax-adsense03.png)

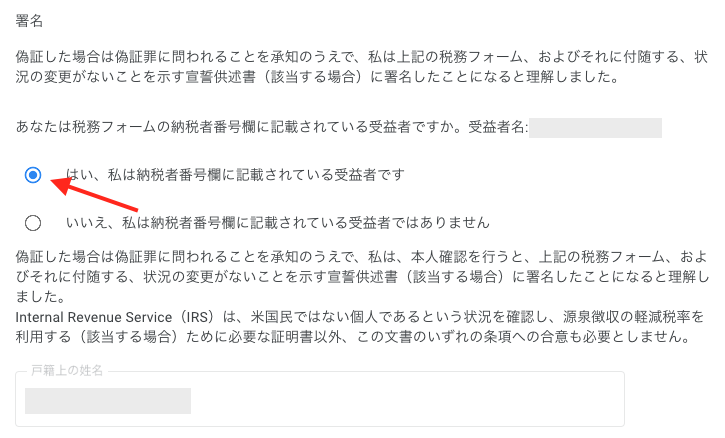

※再提出を行う場合は[新しいフォームを送信]>[新しいフォームの作成を開始]を選択してください。※「新しいフォームの作成を開始すると、以前送信したフォームは削除されます。」と表示されるのでビックリして進めない方がいますが、そのまま進める必要があります。

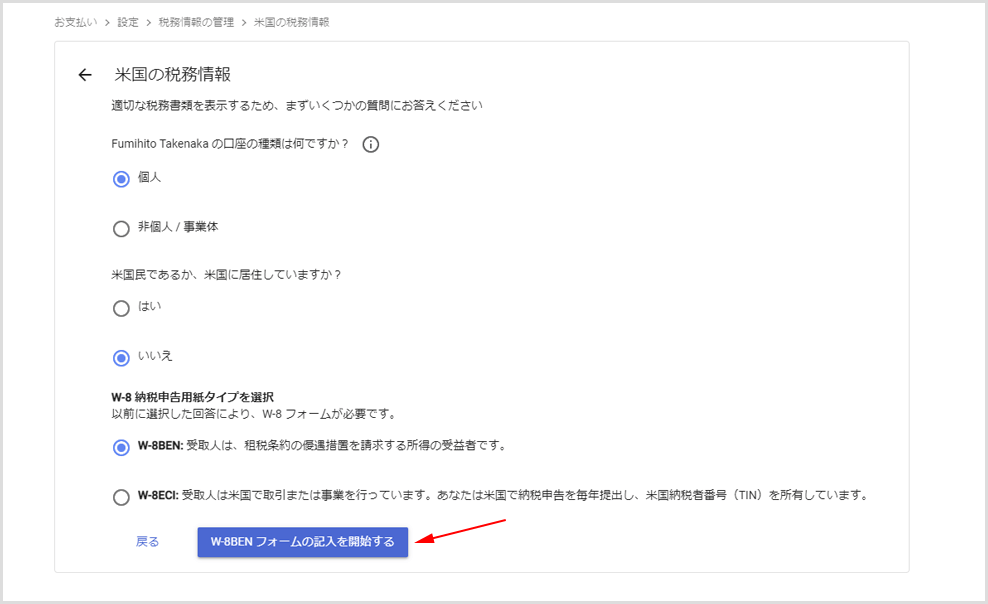

- [個人]>[いいえ]>[W-8BEN]を選択します。

- 「W-8BEN 納税フォーム」が表示されたら、[名前][国籍][納税者番号]を入力します。[納税者番号]は「外国の TIN」と記載されていますが、ここで言う「外国」は「アメリカ以外の国」です。日本では納税者の管理に紐付けられている「マイナンバー」を入力することになります。ここの入力がないと税率が 0% に軽減されず 30% となります。(※法人の場合は法人番号を入力)

![[納税者番号]は「外国の TIN」](https://www.iscle.com/wp-content/uploads/2021/02/america-tax-adsense05.png)

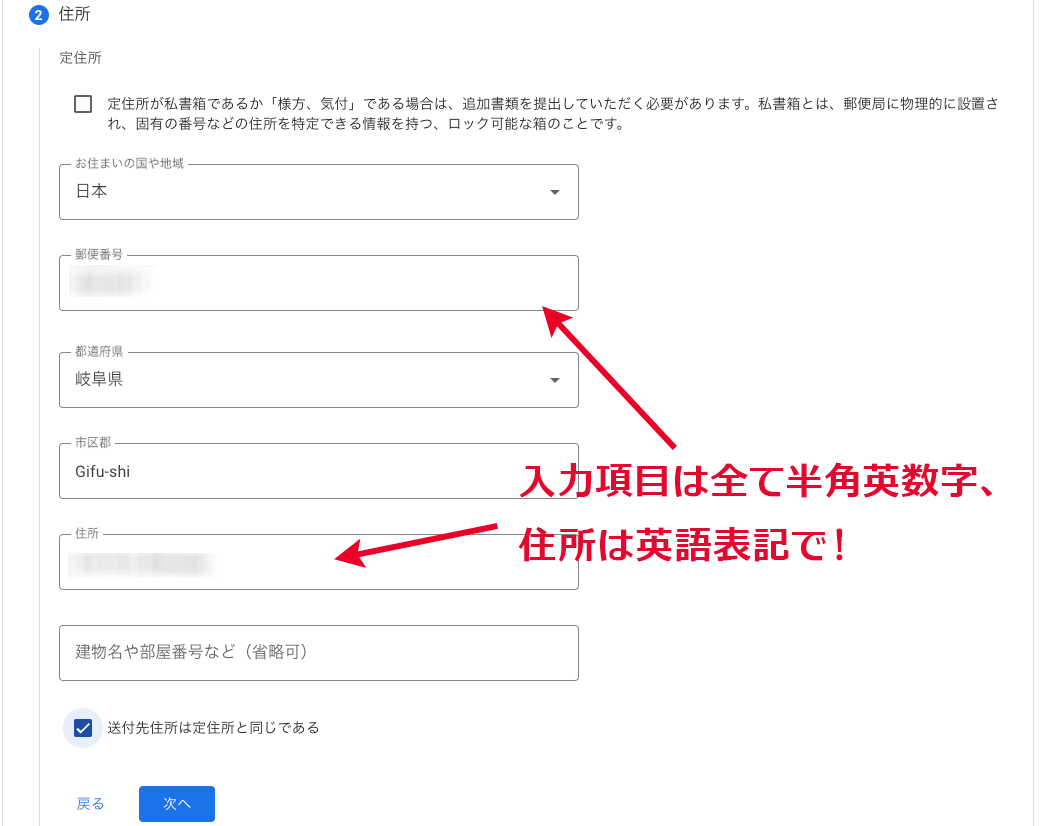

- 次に住所を入力します。[国]と[都道府県]は選択式ですが、その他の住所は英語表記で入力する必要があります。英語表記が分からない場合は、住所を英語表記にしてくれるツールを使用されると簡単です。他の入力項目も含めてですが、全て半角の英数字で入力してください。

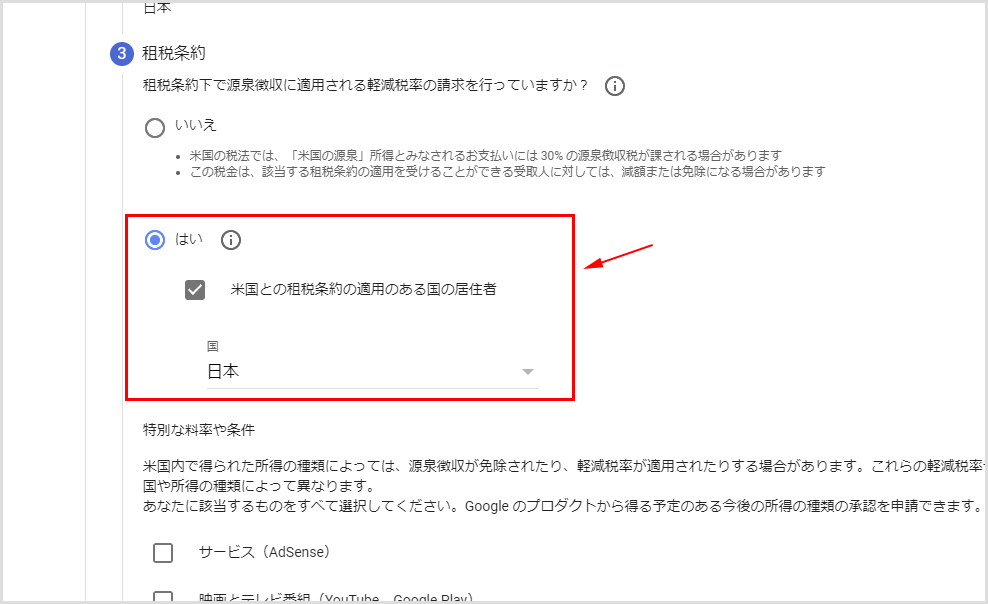

- [租税条約]の「租税条約下で源泉徴収に適用される軽減税率の請求を行っていますか?」では[はい]を選択しチェックを入れて国を選択します。

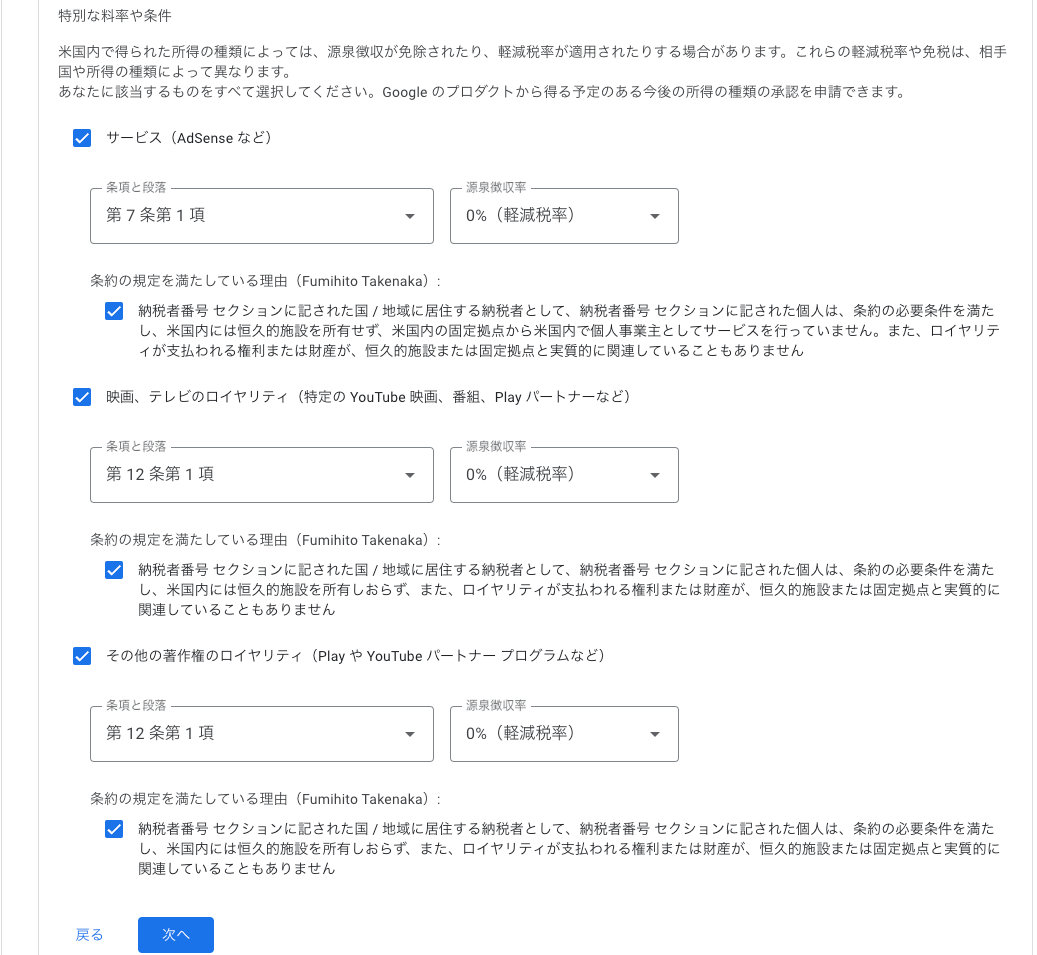

- [特別な料率や条件]の部分で該当する項目にチェックを入れて[条項と段落]で選択できるものを選択してください。[源泉徴収率]は納税者番号を入力された方は[0%(減税税率)]を選択します。※全てにチェックを入れれば問題ありません。

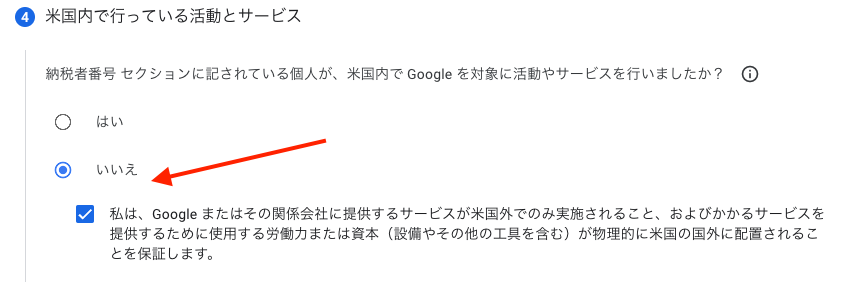

- [米国内で行っている活動とサービス]では「いいえ」を選択し、チェックを入れてください。

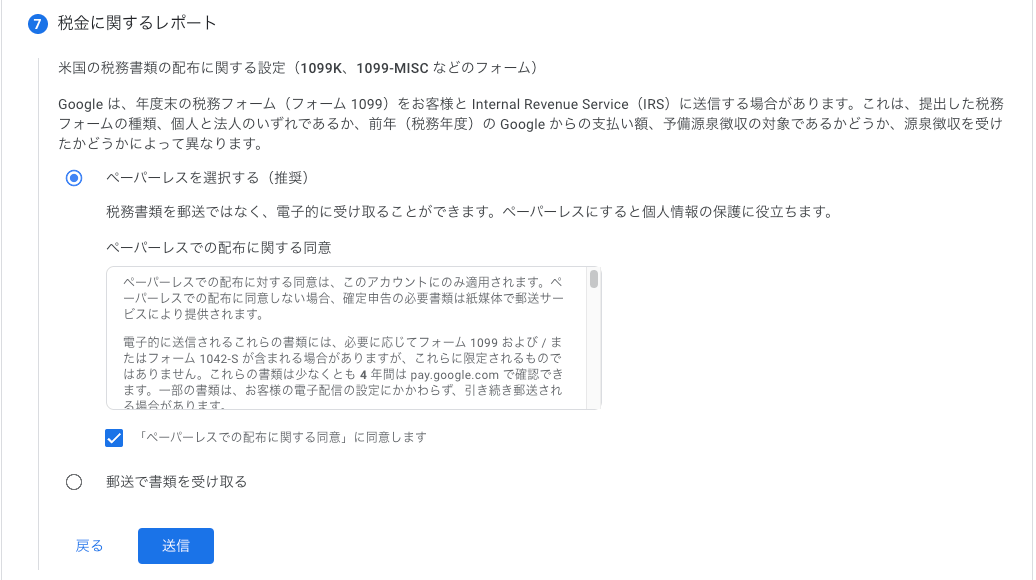

- [税金に関するレポート]の部分では、書類の受け取り方を選択します。YouTube の収益に対していくら源泉徴収されたのか等、税務情報が記載された書類を受け取ることになります。その受け取る方法を、物理的な紙の書類として郵送で受け取るのか、それともメールや PDF などのデジタルな書類として受け取るのかを選択してください。この部分は後で変更することができますので、特にこだわりがなければ「ペーパーレスを選択する」で構わないかと思います。

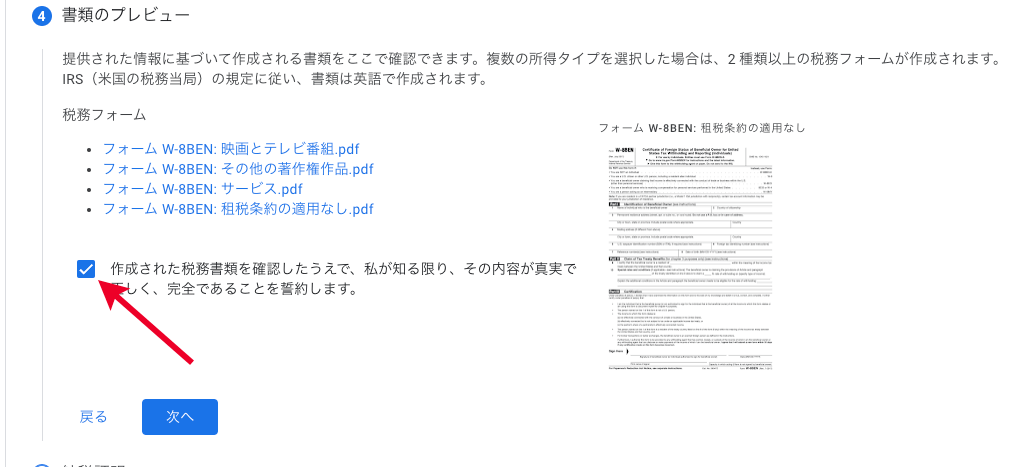

- 作成された税務書類のプレビューが確認できるので、確認後チェックを入れて進めます。

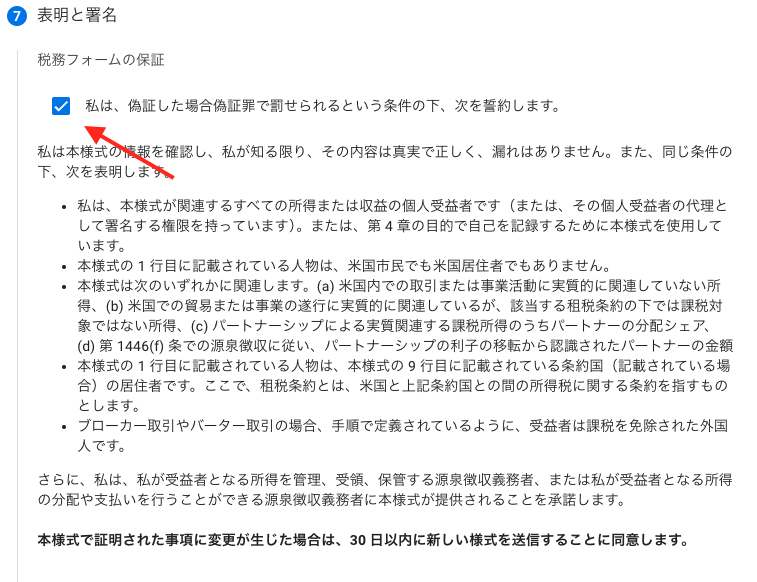

- 次は[表明と署名]内の[税務フォームの保証]です。

「私は、偽証した場合偽証罪で罰せられるという条件の下、次を誓約します。」にチェックを入れます。

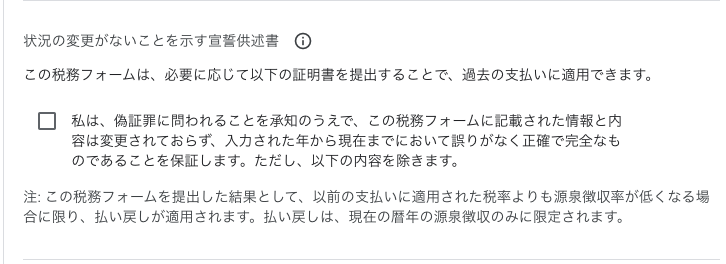

- [状況の変更がないことを示す宣誓供述書]は一番意味が分かりにくく困惑する箇所です。※以下、あくまで個人的な判断なのでご不明な場合は専門家へご相談ください。

◎まだ YouTube の収益を受け取ったことがない場合はチェックしません(最近収益化できた方が対象になる場合が多いかと思います)。また、過去に源泉徴収された金額がない場合もチェック不要で進めます。

◎既に YouTube の収益を受け取ったことがある方で、その過去の収益が源泉徴収され、その返金を請求する場合にチェックを入れます。

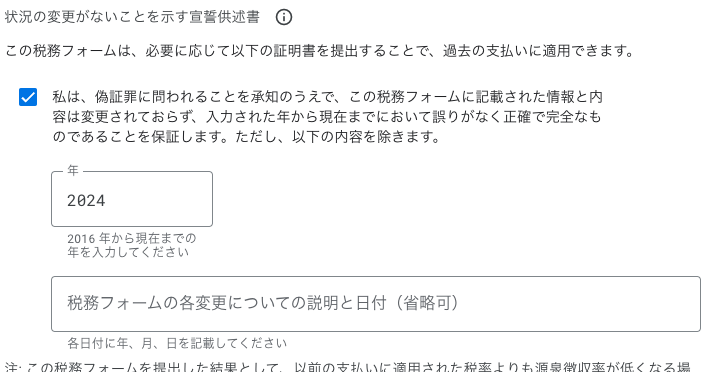

ヘルプページには次のように記載されています。宣誓供述書をご提出いただくと、Google は、クリエイターが支払いを受けた過去の期間に対して、新たに提出されたフォームを適用できます。つまり、Google は、宣誓供述書に関連している過去の期間に行われたすべての支払いを、新しい納税フォームにより示されている税務状況と同じ状況でなされたものとして扱うことができます。 - [署名]の部分は「はい」を選択してください。[戸籍上の姓名]は、フォームの最初の方で入力した姓名が入力済みの状態になっているかと思います。

- [確認書類が必要です]の画面が表示された場合は、住所・氏名が記載されている身分証明書の写真を撮影してアップロード&提出を行ってください。確認書類の提出が必要な理由は後述いたします。

![AdSense 米国税務情報で[確認書類が必要です]の画面が表示される](https://www.iscle.com/wp-content/uploads/2021/03/america-tax-info-2022-11.png)

- もし確認画面等が表示されたら進めてください。審査中や承認済みの画面が表示されれば完了です。

- 審査には時間がかかり、ヘルプページには承認されるまでには最大で 7 営業日かかる場合があると記載されています。「審査中」の場合は結果が来るのをお待ちください。承認されると「Google Payments: 税務情報が承認されました」という件名で、承認に関するメールが届きます。承認されなかった場合や身分証明書等の書類提出が必要な場合もメールが届くかと思いますので、メールに記載されている指示に従ってください。

身分証明書の提出を求められる場合

「正式な氏名がアカウント名と一致していない」「お支払いプロファイルと税務フォームとで入力されている氏名が一致していません」「確認書類が必要です」「氏名証明書類をアップロード」等と表示され身分証明書の提出を求められることがあります。メールでも「納税フォームに若干の記入漏れがあります」と送信されてきます。

その原因は、米国税務情報で提出した氏名や住所の内容が、AdSense で登録しているお支払いプロファイルの氏名や住所と一致しないためです。

米国税務情報は日本語での提出ができないため、全てアルファベット表記で提出していただいています。しかし AdSense で登録しているお支払いプロファイルは氏名・住所を日本語で記入してただいているかと思います。つまり、アルファベットでの登録と日本語での登録で一致しないことが原因です。

2021年の時は AdSense のお支払いプロファイルの情報を全てアルファベット表記に変更し、税務情報を再提出することで承認されました。しかし今は AdSense の本人確認導入により名前を変更することができません。そのため、AdSense のお支払いプロファイルは日本語入力による正確な情報のままにしてください。

その上で、身分証明書の提出を行ってください。身分証明書として使用できる書類で一般的なものがこちらです。

- マイナンバーカード

- 運転免許証

- 健康保険証

- 住民票

- その他政府発行の身分証明書

※ AdSense の身元確認とは異なり、顔写真がなくても問題ありません。

もし身分証明書を提出しても承認されない場合は、 AdSense のお支払いプロファイルで登録している住所氏名と身分証明書のものが完全に一致しているか、税務情報で提出した情報も同一の住所氏名になっているかをご確認ください。お支払いプロファイルを修正された場合は税務情報を再提出してください。

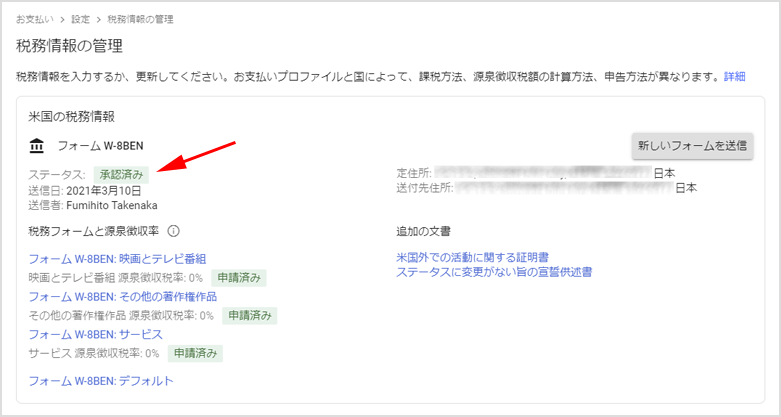

問題なく承認されたかの確認方法

問題なく提出できているかご不安に思われる方は多いと思います。承認されているかの確認手順は、AdSense 管理画面[お支払い]>[設定]のカードの中の[設定を管理する]から[税務情報の管理]をクリックしていただき、ステータスが[承認済み]になっているかご確認ください。「税務フォームと源泉徴収率」の部分は[申請済み]になっていれば大丈夫です。

とても難しい言葉や表現が多くよく分からないと思われた方がほとんどだと思いますが、税金や法律に関しては、Google や YouTube 側がサポートしてくれません。もしどうしても不明な点があれば税理士等の専門家にご相談ください。

「収益化していない人も関係があるのか?」「これから複数のチャンネルを収益化する場合はどうするのか?」など、よくある質問に対する回答はこちらにまとめてあります。

【米国の税務情報に関する参考ページ】

https://support.google.com/youtube/answer/10390801

https://support.google.com/youtube/thread/101527268?hl=ja

![生活に役立つネタを!iscle[イズクル]](https://www.iscle.com/image/toplogo.svg)